皆さん株式投資はしていますか?

超低金利時代において、自分が頑張って稼いだお金をただ銀行に預けているだけでは相対的に自分の資産は目減りしてしまっています。

だからこそ今株式投資をやる人が増えてきており、証券口座の開設数も増えています。

金融リテラシーが低いと言われてしまっている日本人は今、しっかりと金融知識を身に着けていく必要があります。

今回は株式投資を行う際に必要な指標を取り上げ、解説していきたいと思います。

実際に投資を行う際に全ての指標を見ることは求められませんが、少なくとも大切な指標を見つけてそれを根拠に株式投資を行うのは必要になってくるはずです。

株式投資を行う際に武器となる指標をしっかり学び、利益を得るためにもぜひ最後まで読んでみてください。

今回の投稿ではこんな疑問を解消することができます。

Q:株式投資をするにあたって財務分析をしてみたいです。どのような指標を参考にすれば良いでしょうか?

Q:大学で簿記を学んでいます。財務諸表が読めることをもっと生かしたいです。どうすれば良いでしょうか?

今回は経済分析・財務分析・株価分析のうち、財務分析に特化して参考にできる指標を取り上げていきます。

財務分析

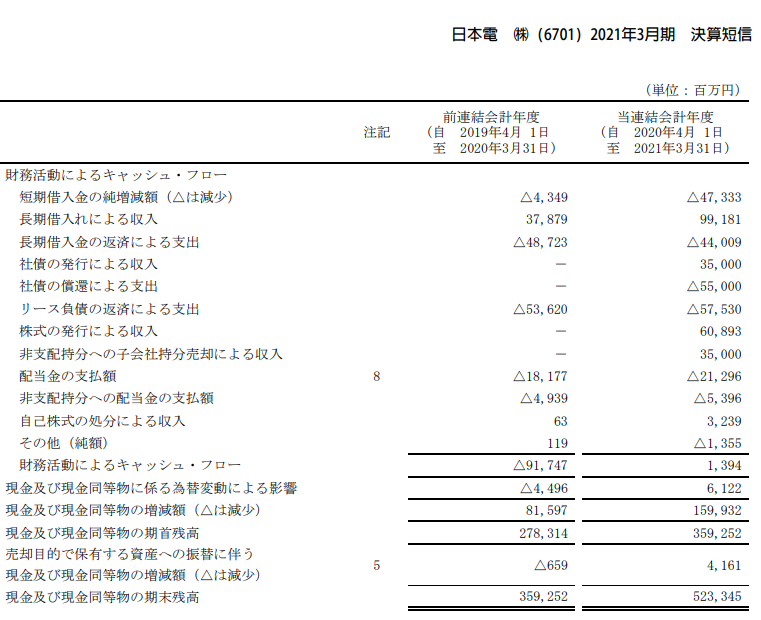

今回は日本を代表する企業の1つであるNECの財務諸表(2021年3月期決算短信IFRS)を参考に企業分析をしていきます。

※参照資料

NEC 決算短信 2020年度通期

https://jpn.nec.com/press/202105/images/1201-01-01.pdf

貸借対照表

どのような資産をどれくらい持っているか、その資産を手に入れるためにどのように調達したのか?(負債+純資産)を表したものです。B/S=バランスシートとも言います。企業の「安全性」は貸借対照表を見ればだいたいわかると言われてます。B/Sは一時的な状況をスクリーンショットしたようなものであります。

【B/Sの構成】

資産

- 流動資産:主に1年以内に回収したりする資産

- 固定資産:長期に渡って使う資産

負債

いずれ必ず返さなくてはいけないお金。

企業が倒産するのは負債が返せなくなった時であるため、負債の割合が大きい場合は注意が必要です。

- 流動負債:1年以内に返済しなければいけない負債

- 固定負債:1年後以降に返済すれば良い負債

純資産

返さなくても良いお金。

- 流動負債:主に1年以内に返済すべき負債

- 固定負債:長期的(1年以上)に返済すれば良い負債

【参考にできる指標】

短期の安全性を確かめる指標は以下の2つです。

★流動比率

流動比率=流動資産/流動負債

(2021年3月) 1,860,832/1,197,523=155.89%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 1,698,917/1,221,867=139.04%

一般に120%程度あれば安全と言われています。

★当座比率

当座比率=当座資産/流動負債

(2021年3月) 523,345/1,197,523=43.70%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 359,252/1,221,867=29.40%

※当座資産=現金及び現金同等物

一般に90%程度あれば安全と言われています。

上記二つの指標からは流動比率◎、当座比率△といったところだが短期的な安全性はまあ問題ないと言えるでしょう。

次に中長期的な安全性を調べるために自己資本比率を求めます。

★自己資本比率

自己資本比率=純資産/資産

(2021年3月) 1,561,826/3,668,564=42.57%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 1,114,523/3,123,254=35.68%

自己資本比率の安全圏としては、固定資産を多くもつ製造業は20%以上、流動資産が多い商社や棚卸行などは15%以上、他業種であっても10%以上あれば安全と言われています。ただし金融業は現金を潤沢に持っており収益性も高いため10%を切っても問題と言えます。

上記の結果からNECは中長期的にみても安全性は問題ないと判断できます。

平常時には上記3つの安全性指標「流動比率」「当座比率」「自己資本比率」を確認しておけば良いですが、企業の倒産危機となった時はすぐに使えるお金がどれくらいあるかを測る指標「手元流動性」が参考になります。

★手元流動性

手元流動性=(現預金+有価証券等+調達可能資金)/月商

(2021年3月)( 523,345+740,448 )/2,994,023/12=0.04

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月)( 359,252+737,484 )/3,095,234/12=0.03

手元流動性の安全基準は企業の規模によって異なります。小さい企業ほど手元流動性が必要なのは、すぐに資金調達をすることができにくいためです。以下企業種別の手元流動性参考値。

- 大企業:1か月分

- 東証2部上場程度:1.5ヶ月分

- 中小企業:1.7ヶ月分

損益計算書

企業がどれくらい儲けることができたかの「収益性」を表したものです。P/L=Profit and Loss Statesment。B/Sとは違い、四半期や一年などの特定期間の記録を総括したものです。

【P/Lの構成】

①売上高

,本業で得た金額。

小売業やサービス業などでは営業収益とも呼びます。

②売上総利益(粗利)

(①売上高)-(売上原価)

本業の売上から直接得られた利益。

売上原価は決算時点で売れた分だけ計上される点に注意です。B/Sでの棚卸資産(在庫)のうち売れた分だけ原価として計上されます。

③営業利益

(②売上総利益)-(販売費及び一般管理費)

本業で儲けた金額であり企業の実力値。

販管費は売上に直接関わらない費用であり、売上原価とは性質が異なる点に注意です。

※販管費:広告宣伝費/営業促進費(営業・経理・総務などの人件費含む)/企画運営費(賃貸料/光熱費/清掃費を含む)など

※営業利益以下に並んでいる収益/費用は本業以外での活動

④経常利益

(③営業利益)-(経常損失)+(経常利益)

経常的な事業活動によって生み出された利益。

⑤税金等調整前当期純利益

(④経常利益)-(特別損失)+(特別利益)

特別損失&特別利益はこの期にだけ発生した特別な損失&利益という意味。

⑥当期純利益

(⑤税金等調整前当期純利益)-(法人税等)

うち一部は資産の利益剰余金に加わり配当になる。

⑦親会社株主に帰属する当期純利益

(⑥当期純利益)-(非支配株主に帰属する当期純利益)

【参考にできる指標】

★売上高成長率

売上高成長率=(当期売上高-前期売上高)/前期売上高

売上高は企業利益の源泉であるため大切であり、成長率の増減はその理由とセットで考えることが重要です。長期的な目線で成長率の推移をとらえることで良い投資判断を行うことができます。

(2021年3月)(2,994,023-3,095,234)÷3,095,234=-3.27%

参照:NEC 決算短信 2020年度通期(単位:百万円)

2021年3月期の通期決算では前年から-3.27%の売上高現減であったことがわかります。

しかし先ほども記述した通り、長期的視点で観察する必要があるため前年度以前の成長率も参照する必要があります。

※在庫量の増減に注意※

売上高成長率の増加以上にB/S上の在庫「商品及び製品」「仕掛品」「原材料及び貯蔵品」の数値が増加していたり、売上高成長率が低下しているのに在庫が増えている場合は「売れない不良在庫」が増えている可能性があるので要注意です。

2021年3月においては棚卸資産項目が199,326⇒185,548(百万円)と売上高成長率に合わせて減少していることがわかるので財務諸表上は「売れない不良在庫」が増えているようには見えません。

★資産回転率

資産回転率=売上高/資産

保有資産に対してどれだけ売上高が上がってるのかを測る指標。

製造業の場合は資産回転率は1倍が標準で、コンサルティング会社のような工場など資産をあまり保有しない業種では2倍~3倍と資産回転率が高くなります。この指標では企業の「効率性」を測ることができるが「効率性」は「安全性」とトレードオフな関係性にあることは留意しておいた方が良いです。

(2021年3月) 2,994,023÷3,668,564=0.82倍

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 3,095,234÷3,123,254=0.99倍

2020年度では0.99倍、2021年度では0.82倍となっており少し資産回転率が低下したことがわかりますが製造業においては許容範囲内の数値ではあります。

★売上高営業利益率

売上高営業利益率=営業利益/売上高

本業でどれくらい利益を出すことができているのかがわかる指標。

製造業では10%以上であれば高収益企業であると言えるが、同業者の指標と相対的に比べてその企業の売上高営業利益率が高いか低いかを判断するのが良いです。

(2021年3月) 153,759÷2,994,023=5.14%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 127,609÷3,095,234=4.12%

1年間での成長率でみたら上向いていることがわかります。

同じく総合電機メーカーの三菱電機/富士通の売上高営業利益率は以下の通りです。

(2021年3月) 5.5%

参照:三菱電機 決算短信 2020年度通期

(2020年3月) 5.8%

(2021年3月) 7.4%

参照:富士通 決算短信 2020年度通期

(2020年3月) 5.5%

製造業自体の利益率が他業種と比べて低いのは否めません。競合他社と比較してみてもNECはやや営業利益率が悪い傾向にあることがわかります。

ここでその原因を深ぼりすることはやめておきますが、利益率が低い又は高い原因を事業部単位で探ることでより企業理解が深まり投資成功率が高まるはずです。

★配当性向

配当性向=年間配当金/当期純利益=1株配当金/1株当期純利益

当期純利益のうち投資家に支払われる配当金を差し引いた額がB/Sの利益剰余金に加算されます。ここでは当期純利益のうちどれくらいの割合が配当に回されているのかを測る。30%を切ると配当性向が低めだと言われている。

(2021年3月) 26,707÷161,866=16.50%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 23,129÷112,719=20.52%

NECの場合、配当金は「親会社の所有者に帰属する持分」と「非支配持分」に分類されているがここでは両方まとめたものを配当金額として計算を行いました。

上記の通り配当性向30%を大きく下回っており、配当性向は悪いことがわかります。

配当(インカムゲイン)を目的とした投資を行う場合、NECは対象から外したほうが良さそうだが、他企業の配当性向を見る際は過去10年ぐらい遡って傾向をチェックする必要があります。

★配当利回り

配当利回り=1株配当金/(1株購入価格or現在株価)

四季報では(将来の予想配当金)/(現在株価)を予想配当利回りとして提示してもいます。

(2021年3月) (40+40)÷6,520=1.23%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) (30+40)÷3,945=1.77%

※株価は年度末終値を採用

NECでは年に2度配当を行っており、その合計値を年間配当額として計算を行いました。1年で配当利回りが低下したがそもそもの利回りが低いことがわかります。大企業なだけに「安全性」の指標は良好だが「収益性」に関しては低い傾向にあることがわかります。

普段からは配当利回りの良い企業を探しておくことで、何らかの原因で株価が下がった時に購入すると将来的に配当利回りも高くすることができます。

★ROE

ROE(自己資本利益率)=当期純利益/自己資本

Return On Equity。

株主が預けたお金でどれだけ効率よく利益を出せているのかがわかる指標。投資家が最も注目している指標の1つです。

(2021年3月) 161,866÷1,308,151=12.37%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 112,719÷910,674=12.38%

※自己資本は親会社に帰属する分のみで計上

上記をみると1年では特に変化が見られません。他企業と比較してみるとNECの優劣がわかるが、今回はその比較は省略しておきます。

※自己資本:株主資本・資本金・資本剰余金・利益剰余金・自己株式・評価換算差額

※企業が自社株買いを行うと自己株式の項目が減り、ROEが高まる。

★ROA

ROA(資産利益率)=利益/資産

Return On Asset。

企業が資産に対してどれだけ効率良く利益を上げられているのかを測る指標。

(2021年3月) 161,866÷3,668,564=4.41%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 112,719÷3,123,254=3.61%

1年での成長率は高いものがありますが、2019年度の東証1部上場企業の平均が6.7%であったことを考えると少し低めの率であることがわかります。

ただし本書では2%なら普通、5%以上なら優良という判断を筆者がしており、3年~5年程度の推移を観察する必要も述べられています。

キャッシュフロー計算書

「現金=キャッシュ」が会計期間内(4半期/1年間)にどれくらい出入りしたか(増減したか)を表したもの。C/S=Cash Flow Statesment。現金の使い道を知ることで企業の「将来性」を測ることができます。

【C/Sの構成】

営業CF

企業が継続的に稼げているのかをチェックできる。

投資CF

マイナスは将来に対して積極的に投資を行っていることを意味する。

財務CF

借入や返済に対する項目。基本的にはマイナスであることが健全。

【参考にできる指標】

★CFバランス

(営業CF+額)>(投資CF-額)+(財務CF-額)

上記のバランスだと総合的に企業のお金が増えているので健全と言えます。一方で成長期の企業はバランスが逆になることもあります。

(2021年3月) 261,863>84,023+91,747

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 274,907>122,491-1,394

上記の通りNECでは過去2年間は安全度の高いCF構図となっていることがわかります。

★CFマージン

CFマージン=営業CF/売上高

7%以上あれば企業が成長する原資を稼ぐ力があり、10%以上あれば優良と筆者は判断する。

(2021年3月) 274,907÷2,994,023=9.18%

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 261,863÷3,095,234=8.46%

上記の通りNECは十分にCFマージンがあることがわかります。

★FCF

FCF(フリーキャッシュフロー)=営業CF-投資CF

企業が自由に使えるお金をいくら稼いでいるかを表した指標。企業の真の実力値とも言われています。

(2021年3月) 261,863-84,023=177,840

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) 274,907-122,491=152,416

上記の通りNECは過去2年間では十分なFCFがあることがわかる。

★未来への設備投資

資産購入ー資産売却>減価償却費+減損損失

未来への設備投資力を測ります。

設備や機械などの資産価値の目減り分以上に設備投資をしているかどうかがわかります。

(2021年3月) (59,307+11,629)-41,761<167,613+4,035⇒29,175<171,648

参照:NEC 決算短信 2020年度通期(単位:百万円)

(2020年3月) (72,825+16.372)-6,903<166,360+6,384⇒82,294<172,744

上記の通りNECは過去2年間では未来に向けての設備投資を怠っていることがわかります。大企業で保有する設備等が大きいとは言え、この状況は少しまずいのかもしれません。

以上が株式投資に必要な指標 財務分析になります。

今回の投稿は【株式投資で勝つための指標が1冊でわかる本】を参考にしていますので、詳細が気になった方やコロナ前後でのデータを見てみたいと思った方はぜひ本書を購入して読んでみてください!!

次回は株式投資に必要な指標 財務分析を投稿します。

それではSee you next time!!

コメント